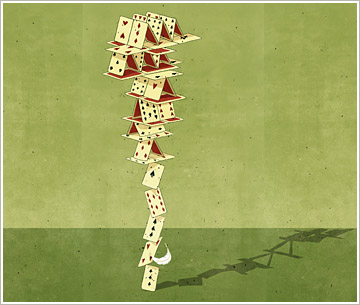

YSENGRIMUS — Le fameux SCHÈME DE PONZI, inventé par un pégreux du siècle dernier de nom de Charles Ponzi (1882-1949), consiste à créer une fausse structure d’investissement, sans moteur productif pour la supporter. Vous promettez des taux de profits pharaoniques au sein d’une discrète société à numéro d’allure confidentielle et chic et vous payez votre investisseur 2 avec une portion de la somme introduite par votre investisseur 1, puis votre investisseur 3 avec une portion de la somme introduite par votre investisseur 2 etc. (ou encore, dans l’autre sens: paiement des investisseurs plus anciens avec le fric des plus récent, il y a des variations). Voué à s’écrouler à terme, ce type de structure finit normalement avec Ponzi ou son semblable qui se sauve avec le restant de la galette et ferme la porte. Ce qui est sidérant et sidéral c’est de voir ce procédé évident de petite pègre fleurir à la Bourse, avec des avoirs colossaux et sur des laps de temps trop durables pour que cela s’explique clairement. Dans la mouvance de la panique financière des dernières années, des gros bonnets de la finance se sont fait pincer en faisant les poches d’investisseurs selon la bonne vieille procédure éculée du schème de Ponzi. La question de fond est même, entre autres, celle-ci: finalement, l’intégralité des ci-devant services financiers (en soi du Monopoly sans support productif), n’est elle pas, en temps de déclin économique, une simple variation sur le schème de Ponzi?

Ponzi au départ est évidemment lui-même une simple superfétation quantitative des banques (comme toutes les activités pégreuses sont une simple superfétation qualitative des pratiques commerciales et industrielles du capitalisme). Mais le problème de l’incompréhensible durabilité du schème de Ponzi contemporain reste entier. Ponzi s’installe quand justement au lieu de promettre un retour de 3% on promet un retour de 15% ou 25%. L’abus quantitatif des pratiques bancaires EST Ponzi… la question se pose donc d’abord: comment Ponzi s’est-il niché à la Bourse sans se faire pincer? On répond, un peu abstraitement mais sans trop mentir, que la solution réside dans une unique notion: déréglementation. C’est un peu creux, mais ça ne mange pas de pain. Détail de notre temps: les banques sont censées appuyer leurs activités financières sur un support productif, genre investissement industriel, etc… contrairement à l’ami Ponzi, qui, lui, tripote intégralement dans les bouts de papiers, en changeant simplement le fric de poches. Les banques de notre temps ne SONT pas Ponzi. Elles VIRENT à Ponzi, nuance importante qui prouve bien que quelque chose est comme en déclin… Pensez-y. Le seul fait qu’on utilise de plus en plus banalement la notion d’ÉCONOMIE RÉELLE (par opposition à la boursiPonzicote – c’est fou quand on y pense) prouve bien qu’il y a du bois mort financier en masse… La question sociale en cause pour l’avenir est alors naturellement: peut-on y mettre bon ordre en restant dans un cadre capitaliste spéculatif traditionnel? Mais laissons Ponzi, comme indice, opportunément déréglementé, de déclin d’une civilisation commerciale et industrielle, de côté pour le moment. C’est le vol de la chouette de Minerve, et Ponzi n’a pas livré tous les secrets qu’il a dans le ventre.

Car en fait, bon, Ponzi mon œil. Tout ça ne date pas d’hier. Il est toujours difficile de trouver un « inventeur » pour ce genre de combine et il est clair, en passant, que le groupe ethnique du fraudeur n’a rien à voir dans la situation. Charles Ponzi est né un an avant la mort de Karl Marx mais je suis certain qu’on pourrait trouver des cas antérieurs de combines de redispositions mirages d’avoirs financiers remontant aux sources les plus lointaines du capitalisme commercial. Groupe ethnique à part donc, ce qui reste fondamentalement bizarre ici est qu’un schème de Ponzi est normalement éphémère. Les profits pharaoniques promis et l’absence de source productive effective font qu’il faut que le nombre de nouveaux investisseurs soit en maintient constant pour que cela tienne. Ce n’est pas pour rien que nos schémateux de Ponzi contemporains se font vider par des appels de retraits (cela signifie que les rupins qui croyaient en eux laissaient dormir là de l’argent qu’ils n’avaient déjà plus). La longévité de certains des schèmes de Ponzi de Wall Street (quarante ans, dans certains cas, oh, là, là) est un problème qui n’a pas seulement à voir avec les autorités de la Bourse dormant au gaz, mais avec une dynamique des retraits sur investissement et des rentrées d’investissements dont certains leviers demeurent bien obscurs.

Insistons fermement. Police de la Bourse ou pas, il est de fait parfaitement incroyable qu’une structure comme le schème de Ponzi (déplacement de fonds d’un investisseur à l’autre sans activité productive aucune), tienne en soi si longtemps. Bon, partons un schème de Ponzi dans la cours d’une petite école. Le schème de Toto, qui te promet un retour de ¢20 (20 cents, ou 20 centimes de dollars, une ristourne de 20% donc) par semaine, sur ton dollar (la semaine scolaire ayant cinq jours). Au début, Toto arrive à intéresser un investisseur par jour. Il se fait donner une piastre par les investisseurs #1, #2, #3, #4 (dont le nom est Brico) et #5, la première semaine et rend $1.00 (5 x ¢20) sur $5.00 le lundi suivant. Il intéresse les investisseurs #6, #7, #8, #9, et #10 la seconde semaine et c’est ici que le premier problème du retour de profit jaillit. Toto rend-il un autre ¢20 à #1, #2, #3, #4, et #5 (pour un total de $2.00, en incluant le retour aux nouveaux investisseurs, sur $9.00 qu’il détient maintenant) ou, plus probable, #1, #2, #3, #4, et #5 doivent-ils engager un autre dollar pour toucher les ¢20 de la seconde semaine? Pas clair. Imaginons que c’est le second cas (parce qu’autrement ce serait vraiment trop mirifique): Toto a vu passer entre ses mains, au second lundi, $15 (les lots de #1, #2, #3, #4 et #5 deux fois et ceux de #6, #7, #8, #9 et #10 une fois) et il a rendu $3.00 (les retours de #1, #2, #3, #4 et #5 deux fois et ceux de #6, #7, #8, #9 et #10 une fois). Il «tient» $12.00, mais pas en profit: en capital investi, en mise des autres qu’il «gère» improductivement. Il se sent plein aux as avec tout cet avoir (des autres, qui, eux aussi, pour le moment, jubilent), encaissé si vite. Pour fêter ça, il tue le veau gras. Un sandwich fin bien chevelu et un jus de fruits frais ($3.00) et il se fait cadeau d’un beau paquet de cartes à jouer (un autre $3.00 – ah ces schémateux de Ponzi mènent une vie somptuaire, c’est connu). Or, un matin, la mère de Brico lui demande de lui montrer les $2.00 d’allocs qu’elle lui a donné dans les deux dernières semaines. Brico ne peut faire tinter que ¢40. Le reste de son avoir est bloqué chez Toto… La mère de Brico se fâche et le somme de récupérer son fric, sinon, plus d’allocs la semaine suivante (et conséquemment, plus de placement chez Toto). Brico vient reprendre son avoir en catastrophe. Toto minaude. Brico n’aime pas ça et se retire définitivement. Comme Brico (l’investisseur #4) est un de ces investisseurs anciens, ce sera $2.00 à rendre. Toto ne tient soudain plus que $4.00. Il suffit maintenant que les mères de deux ou trois autres de sa douzaine d’investisseurs froncent le sourcil ainsi et Toto est subitement insolvable.

Toto aurait donc besoin, pour que l’arithmétique de Ponzi tienne un temps, de deux choses: d’une cour d’école lui fournissant, à l’infini et à un rythme constant d’horloge, au moins un nouvel investisseur solide (ou ré-investisseur avec de l’argent frais, mais alors plus fragilisant, car la mise qu’il retirera sera plus lourde quand il paniquera) par jour et, naturellement, du moins d’investisseurs possible réclamant de reprendre leur mise. Même en conditions de prospérité économique, l’arithmétique de la chose est trop mécanique et trop vide en profit effectif pour fonctionner durablement. Car enfin, revenons sur terre, cela reste une petite école et, quand Toto a convaincu ses amis, ses camarades de classes et les plus jeunes qu’il rançonne, les nouvelles rentrées d’investisseurs, cruciales pour la survie de la course en avant de ce roulement improductif, commencent à ralentir (notons, pour la bonne ethnologie, que les victimes de plusieurs schémateux de Ponzi sont des gens de leur communauté proche, inscrits dans un rapport interpersonnel de confiance, important pour une certaine survie du mirage). Abstraction faite de son illégalité donc, la raison pour laquelle un schème de Ponzi tient longtemps sur la place de la Bourse reste donc ici parfaitement obscure. La mécanique interne du schème de Ponzi est incompatible avec la durabilité.

Une chose est claire (quoique fort mal documentée aussi). Certains investisseurs discrets profitent parfaitement du schème de Ponzi en flouant les autres. Voyez Brico, dans mon petit modèle. Sa maman s’étant fâchée au bon moment, il sort de l’aventure avec sa mise entière et un profit solide. L’investisseur, qui n’est pas l’animateur-fondateur du schème de Ponzi (ce dernier étant toujours en fin de compte maximalement exposé), qui arrive assez tôt et retire ses billes avant l’effondrement, profite maximalement du déplacement de fonds dont il n’est même pas l’escroc-auteur. Il surfe sur la vague, au sens le plus balnéaire du terme. Je soupçonne certains investisseurs de savoir parfaitement cela et de placer l’argent (des autres) qu’ils gèrent, sur le tapis de ce genre de roulette. Ils arnaquent donc le système en se donnant des airs de victimes et en transformant de facto l’animateur du schème de Ponzi en leur concierge et bouc émissaire… et le risque que ces investisseurs de l’ombre prennent ainsi bénéficie d’une dégaine chic et allumeuse, dans la notion tant répandue de «capital à risque». En un mot: l’empereur est nu et Ponzi a pignon sur rue en Bourse.

Mais cela ne règle pas le problème de fond: celui de la durabilité du schème de Ponzi contemporain. La Bourse arriverait tout à coup à réaliser ce que la Pègre n’a jamais su faire: pérenniser le schème de Ponzi sur des décennies? Un instant. Inversons un peu les choses. Primo, le schème de Ponzi est une structure improductive qui se fait passer pour productive mais, deusio, l’empereur est nu et tout le monde, sur la place financière, le sait. Conclusion: le schème de Ponzi est, d’évidence, une coquille improductive (illégale mais ouvertement tolérée) pour tous ceux qui sont dans le secret. Il devient alors le camouflage parfait pour son contraire: une structure productive illégale (et non tolérée). Je crois que les schèmes de Ponzi durables de la Bourse sont en fait des structures de protection pour du blanchiment d’argent. Retournons dans la cour d’école de Toto.

Sigouin a fait $20.00 en vendant illicitement des cigarettes. Il est emmerdé car sa maman, fort soupçonneuse, vérifie ses poches tous les soirs. Il place donc son argent illicite dans le schème de Toto. La structure confidentielle et selecte que Toto a su mettre en place est le camouflage idéal. Une semaine plus tard, le temps de se faire un peu oublier, Sigouin touche son $5.00 de ristourne, qui fait plus discret dans ses poches, car il a désormais une sorte de pedigree. Toto, qui était proche de l’insolvabilité à $4.00 vient de remonter à $19:00 (les $4.00 qu’il lui restait plus les $20:00 tout frais de Sigouin moins la ristourne de $5:00 de Sigouin). Toto triche à l’intérieur de sa triche. Il installe un alambic dans une maison close, pour ainsi dire. Ceux qui le prennent pour un Ponzi boursicoteux ne savent pas qu’il s’est remis en connexion avec une portion (illicite) de l’économie réelle. Il touche désormais discrètement des revenus de la nicotine et les partage, tout aussi discrètement, mécaniquement, avec ses investisseurs. Le jour où le sombre Sigouin se pointe pour toucher sa mise, Toto, de nouveau proche de l’insolvabilité, ne peut lui rendre le tout. On négocie en douce. Sigouin, qui ne peut quand même pas intenter une action, se contente de, disons, $11:00 et sacrifie $9:00 de son capital nicotine aux profits et pertes du blanchiment. Cet argent, pégreux mais productif, assure la pérennité du schème de Ponzi. La faiblesse financière de Ponzi EST sa force de blanchiment. Il pompe et masque, dans le même mouvement.

Échange de bons procédés. Pour perdurer, Ponzi requiert qu’un segment de ses investisseurs sacrifie une portion de leur mise et ce, sans rechigner. C’est là presque la définition littérale d’un blanchisseur d’argent… Ponzi survit grâce à l’argent productif de la drogue, et ledit profit illicite de la drogue, en se sacrifiant partiellement en Ponzi, se dissimule au sein de la boursicote improductive dudit Ponzi. C’est la force titanesque des profits de l’argent illicite qu’il blanchit qui fait rebondir et perdurer le schème de Ponzi contemporain. Cette explication a aussi l’avantage d’analyser plus concrètement le fameux sommeil au gaz de la police de la Bourse. Celle-ci cherche mollement (nous sommes, après tout, toujours sous déréglementation) des structures de boursicotes improductives. Alimentée par un secteur productif secret, le Ponzi contemporain échappe ici aux procédés myopes de détection des boursicotes sur fondements improductifs de la police de la Bourse. Et cette dernière, de bonne foi on non, ne trouve pas ce qu’elle ne cherche pas. C’est qu’en fait, c’est la Brigade des Narcotiques qui dort au gaz…

Source: Lire l'article complet de Les 7 du Québec